SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Газпром нефть отчитается 21 мая и проведет телеконференцию - Атон

- 20 мая 2019, 11:54

- |

Газпром нефть 21 мая должна опубликовать финансовые результаты за 1К19.

Мы прогнозируем, что выручка составит 581 млрд руб. (-12% кв/кв, +12% г/г) на фоне негативного влияния снижения добычи нефти на 2% кв/кв и сокращения переработки на 10% кв/кв в контексте снижения рублевой цены Urals на 6% кв/кв. Тем не менее EBITDA должна вырасти до 155 млрд руб. (+6% кв/кв, +27% г/г) за счет положительного лага экспортной пошлины, снижения SG &A-расходов с сезонно высокого уровня 4К, перехода Новопортовского на НДД, а также положительного EBITDA-эффекта от отрицательного акциза. Чистая прибыль должна достигнуть 101 млрд руб. (+30% кв/кв, +46% г/г), отражая сильную динамику EBITDA и прибыль от валютной переоценки, и оказаться заметно выше по сравнению с низкой базой 4К, на которой негативно сказалось обесценение активов в размере 11 млрд руб.АТОН

Телеконференция намечена на 21 мая 2019 на 17:00 по московскому времени (15:00 по Лондону). Мы традиционно сфокусируемся на прогнозе по добыче/капзатратам на 2019, на влиянии налогового маневра в переработке и перспективных изменениях, а также на прогнозе по коэффициенту дивидендных выплат в 2019. Номера для набора: +7 495 646 9190 (Россия), +44 330 336 9411 (Великобритания); ID конференции: 3503959 (русский), 6548528 (английский).

- комментировать

- Комментарии ( 0 )

Новости рынков |Акции Интер РАО сохраняют значительный потенциал роста - Велес Капитал

- 16 мая 2019, 15:05

- |

Выручка «Интер РАО» выросла на 13,7%, до 281,4 млрд руб., EBITDA – на 36,9%, до 47,6 млрд руб., а чистая прибыль прибавила 37,8%, составив 31,2 млрд руб. Результаты превысили как наши ожидания, так и консенсус-прогноз.

Рост показателей был связан, в первую очередь с:

— вводом Затонской ТЭЦ (по программе ДПМ)

— ростом цен РСВ в обеих ценовых зонах

— вводом станций в Калининградской области (пока компания их арендует)

— ростом маржинальности сегмента Трейдинг в связи с ростом цен на электроэнергию и ослаблением курса рубля

ИК «Велес Капитал»

Рост показателей был связан, в первую очередь с:

— вводом Затонской ТЭЦ (по программе ДПМ)

— ростом цен РСВ в обеих ценовых зонах

— вводом станций в Калининградской области (пока компания их арендует)

— ростом маржинальности сегмента Трейдинг в связи с ростом цен на электроэнергию и ослаблением курса рубля

Сегодня компания проведет конференц-звонок, на котором мы хотели бы услышать комментарии менеджмента касательно увеличения дивидендных выплат, срокам продажи Экибастузской ГРЭС, планов по приобретению калининградской генерации и M&A активности в целом.Адонин Алексей

Несмотря на то, что котировки «Интер РАО» за несколько дней выросли на 10%, мы считаем, что у них сохраняется значительный потенциал роста. Наша рекомендация – ПОКУПАТЬ, цель – 5,0 руб.

ИК «Велес Капитал»

Новости рынков |Интер РАО имеет наибольший потенциал роста среди российских генерирующих компаний - Велес Капитал

- 15 мая 2019, 17:06

- |

«Интер РАО» представит консолидированную отчетность 16 мая.

Мы ожидаем, что компания представит сильную отчетность: по нашим оценкам, компания увеличила выручку на 9,6% г/г, EBITDA – на 13,8%, чистую прибыль – на 21,1%.

Начало 2019 для компании должно быть крайне успешным: цены РСВ в обеих ценовых зонах показали рост в пределах 10%, цены на мощность ДПМ показали умеренный рост, а наилучшие показатели должны быть у сегмента «Трейдинг» — во-первых, на руку компании ослабление к USD и EUR, а также рост цен на электроэнергию в Европе (Nord Pool), который, по нашим оценкам, составил около 20%. Рост экспорта в Финляндию вырос на 41,5% г/г.

При этом мы не ожидаем существенной реакции рынка на публикацию отчетности: Интер РАО уже традиционно отчитывается сильно и для инвесторов это не будет сюрпризом. В связи с этим на первый план выходит конференц-звонок.

На конференц-звонке мы ожидаем услышать комментарии по следующим вопросам:

— увеличение к-та дивидендных выплат с текущих 25% до 50%. В апреле в СМИ появилась информация о том, что МинФин заинтересован в двукратном увеличении p/o с текущих 25% чистой прибыли. Мы считаем повышение дивидендных выплат IRAO – важнейшим фактором, который положительно скажется на капитализации компании

( Читать дальше )

Мы ожидаем, что компания представит сильную отчетность: по нашим оценкам, компания увеличила выручку на 9,6% г/г, EBITDA – на 13,8%, чистую прибыль – на 21,1%.

Начало 2019 для компании должно быть крайне успешным: цены РСВ в обеих ценовых зонах показали рост в пределах 10%, цены на мощность ДПМ показали умеренный рост, а наилучшие показатели должны быть у сегмента «Трейдинг» — во-первых, на руку компании ослабление к USD и EUR, а также рост цен на электроэнергию в Европе (Nord Pool), который, по нашим оценкам, составил около 20%. Рост экспорта в Финляндию вырос на 41,5% г/г.

При этом мы не ожидаем существенной реакции рынка на публикацию отчетности: Интер РАО уже традиционно отчитывается сильно и для инвесторов это не будет сюрпризом. В связи с этим на первый план выходит конференц-звонок.

На конференц-звонке мы ожидаем услышать комментарии по следующим вопросам:

— увеличение к-та дивидендных выплат с текущих 25% до 50%. В апреле в СМИ появилась информация о том, что МинФин заинтересован в двукратном увеличении p/o с текущих 25% чистой прибыли. Мы считаем повышение дивидендных выплат IRAO – важнейшим фактором, который положительно скажется на капитализации компании

( Читать дальше )

Новости рынков |От инвестиций в Уралкалий стоит воздержаться - Пермская фондовая компания

- 17 апреля 2019, 15:47

- |

Сегодня обратим внимание на акции «Уралкалий» по причине приближающегося делистинга с Московской биржи. В связи с данным событием постараемся сконцентрировать свое внимание на актуальности долгосрочного инвестирования в данные бумаги, так как менее продолжительное удержание в условиях отсутствия ликвидной площадки для реализации представляется нецелесообразным.

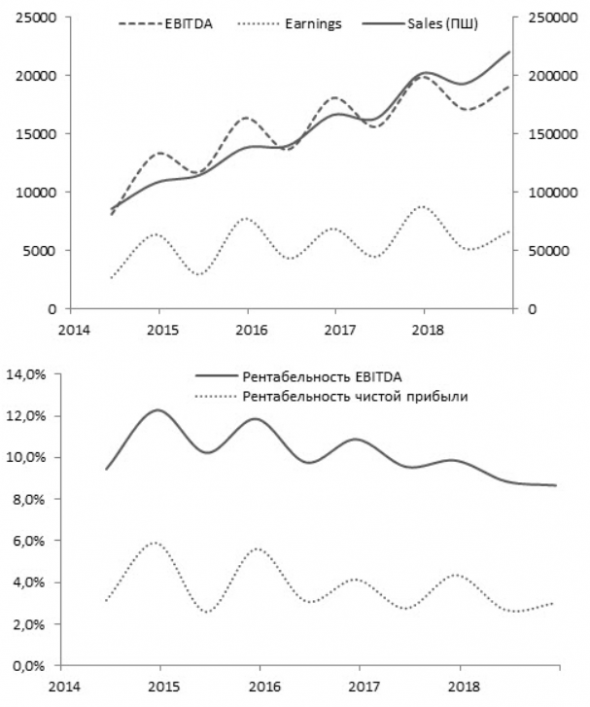

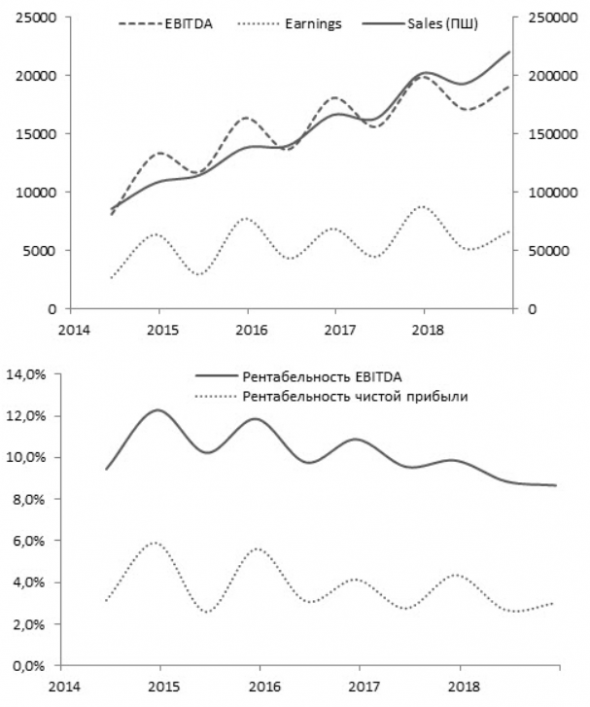

В целом, показатели выручки и EBITDA компании в последние годы стагнируют, а чистая прибыль крайне волатильна, находясь под воздействием эффектов от курсовых разниц. Так, например, убыток от курсовых разниц за 2018 год составил 49,5 млрд. руб. (для сравнения, 15,9 млрд. руб. прибыль за 2017 г.). Результаты «Уралкалия» чувствительны к изменению курса рубля в связи с высокой долей валютной выручки (при этом большая часть издержек – рублевая). С другой стороны, одновременно с ростом выручки на фоне ослабления рубля, чистая прибыль находится под давлением убытков от курсовых разниц по кредитам, в основном деноминированных в долларах США.

( Читать дальше )

В целом, показатели выручки и EBITDA компании в последние годы стагнируют, а чистая прибыль крайне волатильна, находясь под воздействием эффектов от курсовых разниц. Так, например, убыток от курсовых разниц за 2018 год составил 49,5 млрд. руб. (для сравнения, 15,9 млрд. руб. прибыль за 2017 г.). Результаты «Уралкалия» чувствительны к изменению курса рубля в связи с высокой долей валютной выручки (при этом большая часть издержек – рублевая). С другой стороны, одновременно с ростом выручки на фоне ослабления рубля, чистая прибыль находится под давлением убытков от курсовых разниц по кредитам, в основном деноминированных в долларах США.

( Читать дальше )

Новости рынков |Распадская может быть интересна с текущих значений - Пермская фондовая компания

- 03 апреля 2019, 14:22

- |

Сегодня предлагаем вновь обратить внимание на компанию «Распадская», которая недавно представила свои финансовые результаты за 2018 год, а также обсудить новые подробности касательно дивидендной политики.

Компания традиционно рассматривает изменение своих результатов в американской валюте. Выручка увеличилась на 25%, чистая прибыль на 40,4%, EBITDA на 29,5% (маржа по EBITDA увеличилась с 52,4% до 54,3%). Значение чистого долга осталось в отрицательной зоне, оставшись на сопоставимом уровне с 2017 годом.

Во многом на результаты оказало влияние увеличение уровня добычи в прошедшем году на 11%. Компания выделяет одним из главных факторов ввод в эксплуатацию дополнительной техники, находящейся на консервации. Также положительное воздействие оказала выгодная рыночная конъюнктура и стабильный в последние годы уровень капитальных затрат.

Как было отмечено ранее, «Распадская» вновь установила рекордный уровень добычи, значительно превзойдя предыдущее значение. Помимо этого произошел рост цен реализации, опередив увеличение себестоимости, что также положительно сказалось на финансовых результатах. Основное влияние на данные показатели оказало изменение курсов валют. Значение объема продаж также показало рост, отражая высокий уровень добычи.

( Читать дальше )

Компания традиционно рассматривает изменение своих результатов в американской валюте. Выручка увеличилась на 25%, чистая прибыль на 40,4%, EBITDA на 29,5% (маржа по EBITDA увеличилась с 52,4% до 54,3%). Значение чистого долга осталось в отрицательной зоне, оставшись на сопоставимом уровне с 2017 годом.

Во многом на результаты оказало влияние увеличение уровня добычи в прошедшем году на 11%. Компания выделяет одним из главных факторов ввод в эксплуатацию дополнительной техники, находящейся на консервации. Также положительное воздействие оказала выгодная рыночная конъюнктура и стабильный в последние годы уровень капитальных затрат.

Как было отмечено ранее, «Распадская» вновь установила рекордный уровень добычи, значительно превзойдя предыдущее значение. Помимо этого произошел рост цен реализации, опередив увеличение себестоимости, что также положительно сказалось на финансовых результатах. Основное влияние на данные показатели оказало изменение курсов валют. Значение объема продаж также показало рост, отражая высокий уровень добычи.

( Читать дальше )

Новости рынков |Акции Россетей на данный момент непривлекательны - Велес Капитал

- 29 марта 2019, 20:19

- |

Выручка группы компаний «Россети» по МСФО впервые в истории превысила 1 триллион рублей, составив 1 021,6 млрд рублей (+7,7%) по итогам 2018 года.

Показатель EBITDA выроc до 306,3 млрд рублей (+4,6%).

Чистая прибыль в 2018 году в сравнении с 2017 годом увеличилась на 3% и составила 124,7 млрд рублей.

В пятницу «Россети» представили как РСБУ, так и МСФО отчетность, которая оказалась сопоставима с отчетностью за 2017 г.

Внимание инвесторов было приковано к показателю чистой прибыли, поскольку компания платит дивиденды исходя из этого параметра.

По стандартам МСФО чистая прибыль выросла на 2,9%, до 124,7 млрд руб., а по РСБУ стандартам компания показала убыток, который сократился на 12,8%, до 11,5 млрд руб.

Главное следствие этого – отсутствие дивидендных выплат за 2018 г. Ранее в презентации компания указывала на возможность выплаты 5 млрд руб. в качестве дивидендов за 1К19 г. (DY по АО около 2,4%, по АП – около 5,9%)

Основные моменты конференц-звонка следующие:

— менеджмент рассчитывает на рост основных финансовых показателей в 2019г

( Читать дальше )

Показатель EBITDA выроc до 306,3 млрд рублей (+4,6%).

Чистая прибыль в 2018 году в сравнении с 2017 годом увеличилась на 3% и составила 124,7 млрд рублей.

В пятницу «Россети» представили как РСБУ, так и МСФО отчетность, которая оказалась сопоставима с отчетностью за 2017 г.

Внимание инвесторов было приковано к показателю чистой прибыли, поскольку компания платит дивиденды исходя из этого параметра.

По стандартам МСФО чистая прибыль выросла на 2,9%, до 124,7 млрд руб., а по РСБУ стандартам компания показала убыток, который сократился на 12,8%, до 11,5 млрд руб.

Главное следствие этого – отсутствие дивидендных выплат за 2018 г. Ранее в презентации компания указывала на возможность выплаты 5 млрд руб. в качестве дивидендов за 1К19 г. (DY по АО около 2,4%, по АП – около 5,9%)

Основные моменты конференц-звонка следующие:

— менеджмент рассчитывает на рост основных финансовых показателей в 2019г

( Читать дальше )

Новости рынков |Ухудшение рентабельности Qiwi не станет негативным сюрпризом для рынка - Альфа-Банк

- 27 марта 2019, 16:12

- |

Компания Qiwi завтра, 28 марта, представит финансовые результаты за 4К18 и 2018 г. и проведет телефонную конференцию.

Выручка: Согласно прогнозу компании, чистая скорректированная выручка вырастет на 40-45% г/г в 2018 г. до 18,5-19,1 млрд руб. Консенсус-прогноз агентства Bloomberg, предусматривающий рост скорректированной чистой выручки на 41% г/г до 18,6 млрд руб., в целом соответствует прогнозу компании. Мы полагаем, что главный вклад в рост выручки придется на проект Точка (который продемонстрировал хорошую динамику за 9М2018) и сегмент платежных сервисов (на фоне текущего тренда по диджитализации платежей).

EBITDA: Согласно консенсус-прогнозу, скорректированная EBITDA за 2018 составит 5,5 млрд руб. (+ 5,5% г/г) при рентабельности 29,4% (что на 10 п.п. ниже г/г), что соответствует тренду замедления на протяжении всего года: с 35,4% в 1К18 до 31,2% в 3К18. Мы считаем, что ухудшение рентабельности может быть связано с ростом общих, административных и коммерческих расходов на фоне повышения расходов на персонал и рекламу по проектам СОВЕСТЬ, Точка и Рокетбанк. Рынок уже учел это в котировках.

( Читать дальше )

Выручка: Согласно прогнозу компании, чистая скорректированная выручка вырастет на 40-45% г/г в 2018 г. до 18,5-19,1 млрд руб. Консенсус-прогноз агентства Bloomberg, предусматривающий рост скорректированной чистой выручки на 41% г/г до 18,6 млрд руб., в целом соответствует прогнозу компании. Мы полагаем, что главный вклад в рост выручки придется на проект Точка (который продемонстрировал хорошую динамику за 9М2018) и сегмент платежных сервисов (на фоне текущего тренда по диджитализации платежей).

EBITDA: Согласно консенсус-прогнозу, скорректированная EBITDA за 2018 составит 5,5 млрд руб. (+ 5,5% г/г) при рентабельности 29,4% (что на 10 п.п. ниже г/г), что соответствует тренду замедления на протяжении всего года: с 35,4% в 1К18 до 31,2% в 3К18. Мы считаем, что ухудшение рентабельности может быть связано с ростом общих, административных и коммерческих расходов на фоне повышения расходов на персонал и рекламу по проектам СОВЕСТЬ, Точка и Рокетбанк. Рынок уже учел это в котировках.

( Читать дальше )

Новости рынков |Отчетность Ленты подтверждает тенденции сектора - Промсвязьбанк

- 22 февраля 2019, 18:08

- |

Сегодняшняя отчетность «Ленты» в целом подтверждает тенденции сектора, актуальные для последних месяцев. Темпы роста выручки большинства крупных сетей замедляются, рентабельность снижается или в лучшем случае стагнирует, но в то же время цены акций во многом уже отражают ухудшение конъюнктуры.

Полугодовые темпы роста выручки «Ленты» во 2 пол. замедлились до 9,3%. Рентабельность EBITDA (2 пол. 2018 г. ко 2 пол. 2017 г.) продемонстрировала снижение с 9,9% до 8,7%, рентабельность чистой прибыли сократилась с 4,4% до 3%. На этом фоне изменение показателя EBITDA перешли в конце 2018 г. в отрицательную область (снижение полугодовых показателей на 4%).

С точки зрения динамики акций, последние полтора года были весьма тяжелыми для всей группы продуктовых ритейлеров. Если в середине 2017 г. акции трех ведущих сетей («Магнит», X5, «Лента») торговались, исходя из мультипликатора EV/EBITDA на уровне 8-11х, то к концу прошлого года мультипликатор опустился до 5,4-6,5х. Относительная оценка на данный момент выделяет акции «Ленты» в качестве наиболее дешевых в секторе (с начала года мы увидели заметный рост акций «Магнита», которые не видны на графике ниже).

( Читать дальше )

Полугодовые темпы роста выручки «Ленты» во 2 пол. замедлились до 9,3%. Рентабельность EBITDA (2 пол. 2018 г. ко 2 пол. 2017 г.) продемонстрировала снижение с 9,9% до 8,7%, рентабельность чистой прибыли сократилась с 4,4% до 3%. На этом фоне изменение показателя EBITDA перешли в конце 2018 г. в отрицательную область (снижение полугодовых показателей на 4%).

С точки зрения динамики акций, последние полтора года были весьма тяжелыми для всей группы продуктовых ритейлеров. Если в середине 2017 г. акции трех ведущих сетей («Магнит», X5, «Лента») торговались, исходя из мультипликатора EV/EBITDA на уровне 8-11х, то к концу прошлого года мультипликатор опустился до 5,4-6,5х. Относительная оценка на данный момент выделяет акции «Ленты» в качестве наиболее дешевых в секторе (с начала года мы увидели заметный рост акций «Магнита», которые не видны на графике ниже).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс